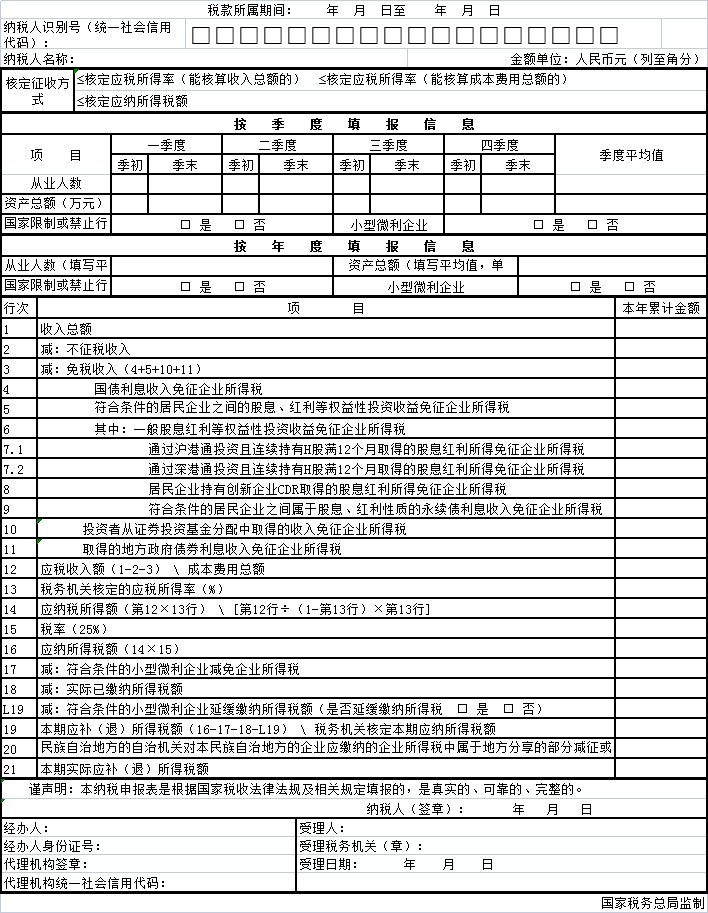

核定征收企业所得税预缴表单和填报说明?

B100000 《中华人民共和国企业所得税月(季)度预缴和年度 纳税申报表(B类,2018年版)》的下载、填报说明等

附件:

《中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)》(2020年修订)

中华人民共和国企业所得税月(季)度预缴和年度纳税申报表(B类,2018年版)

2020年修订

【封面】

国家税务总局

2020年6月

B100000 《中华人民共和国企业所得税月(季)度预缴和年度纳税申报表

(B类,2018年版)》填报说明

一、适用范围

本表适用于实行核定征收企业所得税的居民企业纳税人(以下简称“纳税人”)在月(季)度预缴纳税申报时填报。此外,实行核定应税所得率方式的纳税人在年度纳税申报时填报本表。

二、表头项目

(一)税款所属期间

1.月(季)度预缴纳税申报

正常经营的纳税人,填报税款所属期月(季)度第一日至税款所属期月(季)度最后一日;年度中间开业的纳税人,在首次月(季)度预缴纳税申报时,填报开始经营之日至税款所属月(季)度最后一日,以后月(季)度预缴纳税申报时按照正常情况填报。年度中间发生终止经营活动的纳税人,在终止经营活动当期纳税申报时,填报税款所属期月(季)度第一日至终止经营活动之日,以后月(季)度预缴纳税申报表不再填报。

2.年度纳税申报

正常经营的纳税人,填报税款所属年度1月1日至12月31日;年度中间开业的纳税人,在首次年度纳税申报时,填报开始经营之日至当年12月31日,以后年度纳税申报时按照正常情况填报;年度中间终止经营活动的纳税人,在终止经营活动年度纳税申报时,填报当年1月1日至终止经营活动之日;年度中间开业且当年度中间终止经营活动的纳税人,填报开始经营之日至终止经营活动之日。

(二)纳税人识别号(统一社会信用代码)

填报税务机关核发的纳税人识别号或有关部门核发的统一社会信用代码。

(三)纳税人名称

填报营业执照、税务登记证等证件载明的纳税人名称。

三、有关项目填报说明

(一)核定征收方式

纳税人根据申报税款所属期税务机关核定的征收方式选择填报。

(二)按季度填报信息

本项下所有项目按季度填报。按月申报的纳税人,在季度最后一个属期的月份填报。实行核定应纳所得税额方式的纳税人仅填报“小型微利企业”选项。

1.从业人数

纳税人填报第一季度至税款所属季度各季度的季初、季末、季度平均从业人员的数量。季度中间开业的纳税人,填报开业季度至税款所属季度各季度的季初、季末从业人员的数量,其中开业季度“季初”填报开业时从业人员的数量。季度中间停止经营的纳税人,填报第一季度至停止经营季度各季度的季初、季末从业人员的数量,其中停止经营季度“季末”填报停止经营时从业人员的数量。“季度平均值”填报截至本税款所属期末从业人员数量的季度平均值,计算方法如下:

各季度平均值=(季初值+季末值)÷2

截至本税款所属期末季度平均值=截至本税款所属期末各季度平均值之和÷相应季度数

年度中间开业或者终止经营活动的,以其实际经营期计算上述指标。

从业人数是指与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数之和。汇总纳税企业总机构填报包括分支机构在内的所有从业人数。

2.资产总额(万元)

纳税人填报第一季度至税款所属季度各季度的季初、季末、季度平均资产总额的金额。季度中间开业的纳税人,填报开业季度至税款所属季度各季度的季初、季末资产总额的金额,其中开业季度“季初”填报开业时资产总额的金额。季度中间停止经营的纳税人,填报第一季度至停止经营季度各季度的季初、季末资产总额的金额,其中停止经营季度“季末”填报停止经营时资产总额的金额。“季度平均值”填报截至本税款所属期末资产总额金额的季度平均值,计算方法如下:

各季度平均值=(季初值+季末值)÷2

截至本税款所属期末季度平均值=截至本税款所属期末各季度平均值之和÷相应季度数

年度中间开业或者终止经营活动的,以其实际经营期计算上述指标。

填报单位为人民币万元,保留小数点后2位。

3.国家限制或禁止行业

纳税人从事行业为国家限制或禁止行业的,选择“是”;其他选择“否”。

4.小型微利企业

本栏次为必报项目。

①实行核定应税所得率方式的纳税人,本纳税年度截至本期末的从业人数季度平均值不超过300人、资产总额季度平均值不超过5000万元、本表“国家限制或禁止行业”选择“否”且本期本表第14行“应纳税所得额”不超过300万元的,选择“是”,否则选择“否”。

②实行核定应纳所得税额方式的纳税人,由税务机关在核定应纳所得税额时进行判断并告知纳税人,判断标准按照相关税收政策规定执行。

(三)按年度填报信息

实行核定应税所得率方式的纳税人年度申报时填报本项,实行核定应纳所得税额方式的纳税人不填报。

1.“从业人数(填写平均值)”:纳税人填报从业人数的全年季度平均值。从业人数是指与企业建立劳动关系的职工人数和企业接受的劳务派遣用工人数之和,计算方法如下:

各季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。

2.“资产总额(填写平均值,单位:万元)”:纳税人填报资产总额的全年季度平均值,单位为万元,保留小数点后2位,计算方法如下:

各季度平均值=(季初值+季末值)÷2

全年季度平均值=全年各季度平均值之和÷4

年度中间开业或者终止经营活动的,以其实际经营期作为一个纳税年度确定上述相关指标。

3.“国家限制或禁止行业”:纳税人从事行业为国家限制或禁止行业的,选择“是”;其他选择“否”。

4.“小型微利企业”:纳税人符合小型微利企业普惠性所得税减免政策条件的,选择“是”,其他选择“否”。

(四)行次说明

核定征收方式选择“核定应税所得率(能核算收入总额的)”的纳税人填报第1行至第21行,核定征收方式选择“核定应税所得率(能核算成本费用总额的)”的纳税人填报第12行至第21行,核定征收方式选择“核定应纳所得税额”的纳税人填报第L19行、第19行至第21行。

1.第1行“收入总额”:填报纳税人各项收入的本年累计金额。

2.第2行“不征税收入”:填报纳税人已经计入本表“收入总额”行次但属于税收规定的不征税收入的本年累计金额。

3.第3行“免税收入”:填报属于税收规定的免税收入优惠的本年累计金额。根据相关行次计算结果填报。本行=第4+5+10+11行。

4.第4行“国债利息收入免征企业所得税”:填报根据《国家税务总局关于企业国债投资业务企业所得税处理问题的公告》(2011年第36号)等相关税收政策规定,纳税人持有国务院财政部门发行的国债取得的利息收入。本行填报金额为本年累计金额。

5.第5行“符合条件的居民企业之间的股息、红利等权益性投资收益免征企业所得税”:根据相关行次计算结果填报。本行填报第6+7.1+7.2+8+9行的合计金额。

6.第6行“其中:一般股息红利等权益性投资收益免征企业所得税”:填报根据《中华人民共和国企业所得税法实施条例》第八十三条规定,纳税人取得的投资收益,不含持有H股、创新企业CDR、永续债取得的投资收益。本行填报金额为本年累计金额。

7.第7.1行“通过沪港通投资且连续持有H股满12个月取得的股息红利所得免征企业所得税”:填报根据《财政部 国家税务总局 证监会关于沪港股票市场交易互联互通机制试点有关税收政策的通知》(财税〔2014〕81号)等相关税收政策规定,内地居民企业连续持有H股满12个月取得的股息红利所得。本行填报金额为本年累计金额。

8.第7.2行“通过深港通投资且连续持有H股满12个月取得的股息红利所得免征企业所得税”:填报根据《财政部 国家税务总局 证监会关于深港股票市场交易互联互通机制试点有关税收政策的通知》(财税〔2016〕127号)等相关税收政策规定,内地居民企业连续持有H股满12个月取得的股息红利所得。本行填报金额为本年累计金额。

9.第8行“居民企业持有创新企业CDR取得的股息红利所得免征企业所得税”:填报根据《财政部 税务总局 证监会关于创新企业境内发行存托凭证试点阶段有关税收政策的公告》(2019年第52号)等相关税收政策规定,居民企业持有创新企业CDR取得的股息红利所得。本行填报金额为本年累计金额。

10.第9行“符合条件的居民企业之间属于股息、红利性质的永续债利息收入免征企业所得税”:填报根据《财政部 税务总局关于永续债企业所得税政策问题的公告》(2019年第64号)等相关税收政策规定,居民企业取得的可以适用企业所得税法规定的居民企业之间的股息、红利等权益性投资收益免征企业所得税规定的永续债利息收入。本行填报金额为本年累计金额。

11.第10行“投资者从证券投资基金分配中取得的收入免征企业所得税”:填报纳税人根据《财政部 国家税务总局关于企业所得税若干优惠政策的通知》(财税〔2008〕1号)第二条第(二)项等相关税收政策规定,投资者从证券投资基金分配中取得的收入。本行填报金额为本年累计金额。

12.第11行“取得的地方政府债券利息收入免征企业所得税”:填报根据《财政部 国家税务总局关于地方政府债券利息所得免征所得税问题的通知》(财税〔2011〕76号)、《财政部 国家税务总局关于地方政府债券利息免征所得税问题的通知》(财税〔2013〕5号)等相关税收政策规定,纳税人取得的2009年、2010年和2011年发行的地方政府债券利息所得,2012年及以后年度发行的地方政府债券利息收入。本行填报金额为本年累计金额。

13.第12行“应税收入额 \ 成本费用总额”:核定征收方式选择“核定应税所得率(能核算收入总额的)”的纳税人,本行=第1-2-3行。核定征收方式选择“核定应税所得率(能核算成本费用总额的)”的纳税人,本行填报纳税人各项成本费用的本年累计金额。

14.第13行“税务机关核定的应税所得率(%)”:填报税务机关核定的应税所得率。

15.第14行“应纳税所得额”:根据相关行次计算结果填报。核定征收方式选择“核定应税所得率(能核算收入总额的)”的纳税人,本行=第12×13行。核定征收方式选择“核定应税所得率(能核算成本费用总额的)”的纳税人,本行=第12行÷(1-第13行)×第13行。

16.第15行“税率”:填报25%。

17.第16行“应纳所得税额”:根据相关行次计算填报。本行=第14×15行。

18.第17行“符合条件的小型微利企业减免企业所得税”:填报纳税人享受小型微利企业普惠性所得税减免政策减免企业所得税的金额。本行填报根据本表第14行计算的减免企业所得税的本年累计金额。

19.第18行“实际已缴纳所得税额”:填报纳税人按照税收规定已在此前月(季)度预缴企业所得税的本年累计金额。

20.第L19行“符合条件的小型微利企业延缓缴纳所得税额”:根据《国家税务总局关于小型微利企业和个体工商户延缓缴纳2020年所得税有关事项的公告》(2020年第10号),填报附合条件的小型微利企业纳税人按照税收规定可以延缓缴纳的所得税额。本行为临时行次,自2021年1月1日起,本行废止。

符合条件的小型微利企业纳税人,在2020年第2季度、第3季度预缴申报时,选择享受延缓缴纳所得税政策的,选择“是”;选择不享受延缓缴纳所得税政策的,选择“否”。

“是否延缓缴纳所得税”选择“是”时,核定征收方式选择“核定应税所得率(能核算收入总额的)”“核定应税所得率(能核算成本费用总额的)”的,第L19行=第16-17-18行。当第16-17-18行<0时,本行填报0。核定征收方式选择“核定应纳所得税额”的,本行填报本期应纳企业所得税金额与2020年度预缴申报已延缓缴纳企业所得税金额之和。

“是否延缓缴纳所得税”选择“否”时,本行填0。

21.第19行“本期应补(退)所得税额 \ 税务机关核定本期应纳所得税额”:核定征收方式选择“核定应税所得率(能核算收入总额的)”“核定应税所得率(能核算成本费用总额的)”的纳税人,根据相关行次计算结果填报,本行=第16-17-18-L19行。月(季)度预缴纳税申报时,若第16-17-18-L19行<0,本行填报0。核定征收方式选择“核定应纳所得税额”的纳税人,在2020年第2季度、第3季度预缴申报时,若“是否延缓缴纳所得税”选择“是”,本行填0;若“是否延缓缴纳所得税”选择“否”的,本行填报本期应纳企业所得税金额与2020年度预缴申报已延缓缴纳企业所得税金额之和。在2020年第4季度预缴申报时,本行填报本期应纳企业所得税金额与2020年度预缴申报已延缓缴纳企业所得税金额之和。自2021年第1季度预缴申报起,本行填报本期应纳企业所得税的金额。

22.第20行“民族自治地方的自治机关对本民族自治地方的企业应缴纳的企业所得税中属于地方分享的部分减征或免征( □ 免征 □ 减征:减征幅度____% )”:根据《中华人民共和国企业所得税法》《中华人民共和国民族区域自治法》《财政部 国家税务总局关于贯彻落实国务院关于实施企业所得税过渡优惠政策有关问题的通知》(财税〔2008〕21号)等规定,实行民族区域自治的自治区、自治州、自治县的自治机关对本民族自治地方的企业应缴纳的企业所得税中属于地方分享的部分,可以决定免征或减征,自治州、自治县决定减征或者免征的,须报省、自治区、直辖市人民政府批准。

纳税人填报该行次时,根据享受政策的类型选择“免征”或“减征”,二者必选其一。选择“免征”是指免征企业所得税税收地方分享部分;选择“减征:减征幅度____%”是指减征企业所得税税收地方分享部分。此时需填写“减征幅度”,减征幅度填写范围为1至100,表示企业所得税税收地方分享部分的减征比例。例如:地方分享部分减半征收,则选择“减征”,并在“减征幅度”后填写“ 50 %”。

本行填报纳税人按照规定享受的民族自治地方的自治机关对本民族自治地方的企业应缴纳的企业所得税中属于地方分享的部分减征或免征额的本年累计金额。

23.第21行“本期实际应补(退)所得税额”:本行填报纳税人本期实际应补(退)所得税额。

四、表内关系

1.第3行=第4+5+10+11行。

2.核定征收方式选择为“核定应税所得率(能核算收入总额的)”的,第12行=第1-2-3行。

3.核定征收方式选择为“核定应税所得率(能核算收入总额的)”的,第14行=第12×13行;核定征收方式选择为“核定应税所得率(能核算成本费用总额的)”的,第14行=第12行÷(1-第13行)×第13行。

4.第5行=第6+7.1+7.2+8+9行

5.第16行=第14×15行。

6.“是否延缓缴纳所得税”选择“是”时,核定征收方式选择“核定应税所得率(能核算收入总额的)”“核定应税所得率(能核算成本费用总额的)”的,第L19行=第16-17-18行。当第16-17-18行<0时,本行=0。

“是否延缓缴纳所得税”选择“否”时,第L19行=0。

7.“是否延缓缴纳所得税”选择“是”时,核定征收方式选择“核定应税所得率(能核算收入总额的)”“核定应税所得率(能核算成本费用总额的)”的,第19行=第16-17-18-L19行。月(季)度预缴纳税申报时,若第16-17-18-L19行<0,第19行=0。

8.核定征收方式选择“核定应税所得率(能核算收入总额的)”“核定应税所得率(能核算成本费用总额的)”的,享受“免征”优惠的,第20行=(第16-17-L19行)×40%;享受“减征”优惠的,第20行=(第16-17-L19行)×40%×减征幅度。

核定征收方式选择“核定应纳所得税额”的,享受“免征”优惠的,第20行=[核定的年度应纳所得税额÷(4或者12)×截止申报所属期的实际应申报属期数-本表第L19行]×40%;享受“减征”优惠的,第20行=[核定的年度应纳所得税额÷(4或者12)×截止申报所属期的实际应申报属期数-本表第L19行]×40%×减征幅度。

9.核定征收方式选择“核定应税所得率(能核算收入总额的)”“核定应税所得率(能核算成本费用总额的)”的,第21行=第19-20行。当第19-20行<0时,本行=0。

核定征收方式选择“核定应纳所得税额”的:第21行=[核定的年度应纳所得税额÷(4或者12)×截止申报所属期的实际应申报属期数]-本表第L19行–本表第20行-截止上期本表第21行合计金额。当计算结果<0时,本行=0。

-

企业连续多期零申报,需要报送财务会计报表吗?

2023-01-19663 人看过企业连续多期零申报,需要报送财务会计报表吗?下面由华审网小编为大家详细解答。

-

个人独资企业需要缴纳企业所得税吗?

2022-11-15330 人看过个人独资企业需要缴纳企业所得税吗?下面由华审网小编为大家详细解答。

-

非居民企业员工在境内提供劳务,企业所得税要怎么缴纳?

2023-01-10433 人看过非居民企业员工在境内提供劳务,企业所得税要怎么缴纳?下面由华审网小编为大家详细解答。

-

非居民企业取得来源于中国境内出租不动产的租金所得,企业所得税怎么缴纳?

2023-01-07735 人看过非居民企业取得来源于中国境内出租不动产的租金所得,企业所得税怎么缴纳?下面由华审网小编为大家详细解答。

-

纳税人在办理个税年度汇算的时发现预缴税款有误,小于实际已预缴税款,怎么处理?

2023-08-241008 人看过纳税人在办理个税年度汇算的时发现预缴税款有误,小于实际已预缴税款,怎么处理?下面由华审网小编为大家详细解答。

-

2024年度2月度申报纳税期限是什么时候?下面由华审网小编为大家详细解答。

-

2019年4月1日起,纳税人发生增值税应税销售行为或者进口货物原适用16%和10%税率的,税率有何调整?下面由华审网小编为大家详细解答。

-

什么企业增值税可以差额征税?下面由华审网小编为大家详细解答。

-

取得的利息、股息、红利的个人所得税的申报时间?下面由华审网小编为大家详细解答。

-

小规模纳税人税率是3%还是1%?下面由华审网小编为大家详细解答。

-

2024年度1月度申报纳税期限是什么时候?下面由华审网小编为大家详细解答。

-

2023年07月份办税日期是什么时候?下面由华审网小编为大家详细解答。

-

暂无